Was ist eine Unternehmenswertberechnung?

In unserem letzten Tutorial haben wir die Marktrisikoprämie (Market Risk Premium, MRP) verstanden. In diesem Artikel sehen wir uns die Berechnung des Unternehmenswerts an und lernen einige Anpassungen für die Bewertung kennen

Überschreiben Sie vor der Berechnung der endgültigen Unternehmenswertberechnung die berechnete WACC-Formel mit unserer früheren Annahme eines Abzinsungssatzes von 10%Ermitteln Sie den Barwert der prognostizierten Cashflows mithilfe der in unseren Excel-Klassen erörterten NPV / XNPV-Formeln.

Die prognostizierten Cashflows des Unternehmens gliedern sich in zwei Teile:

- Expliziter Zeitraum (Zeitraum, für den die FCFF-Formel berechnet wurde - bis 2013E)

- Periode nach der expliziten Periode (nach 2013E)

Das Konzept der Unternehmenswertberechnung

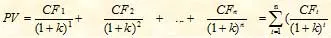

Das Konzept des Barwerts impliziert, dass "ein Dollar heute mehr wert ist als ein Dollar morgen" (unter der Annahme eines positiven Zinssatzes). Zum Beispiel sind US $ 1, 00 auf einem Sparkonto, das heute 5% verdient, in einem Jahr von heute an US $ 1, 05 wert. In ähnlicher Weise entspricht 1, 05 Rupien in einem Jahr ab dem heutigen Tag bei einer angenommenen Investitionsquote von 5% 1, 00 Rupien.

Enterprise Value Berechnung eines einzelnen Cashflows

Enterprise Value Berechnung mehrerer Cashflows

CF = Cashflow

K = Diskontsatz

n = Anzahl der Jahre

Schritt 12: Barwert der FCFF-Formel für die projizierten Jahre

Berechnen Sie den Barwert der expliziten Cashflows mithilfe der oben abgeleiteten WACC-Formel

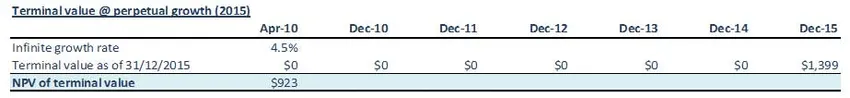

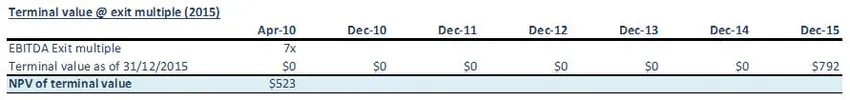

Schritt 13: Berechnen Sie den Unternehmenswert. Berechnen Sie den Endwert mit der WACC-Formel

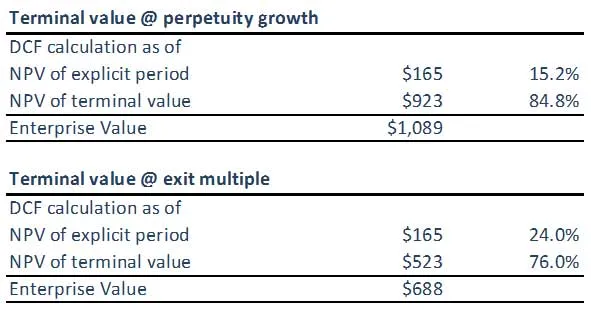

(A) Endwert unter Verwendung der Perpetuity Growth-Methode

(B) Terminalwert unter Verwendung der Methode "Mehrere beenden"

Bitte beachten Sie, dass der Terminal-Wert beider Ansätze nicht synchron ist. Möglicherweise müssen wir unsere Annahmen zum EBITDA-Exit-Multiplikator oder zu den angewendeten Annahmen zur WACC-Formel / Wachstumsrate noch einmal überprüfen. Beide Ansätze sollten im Idealfall ähnliche Antworten geben.

Schritt 14: Berechnen Sie die Unternehmenswertberechnung des Unternehmens

Durch Summierung des (bereinigten) Barwerts der prognostizierten freien Cashflows und des (bereinigten) Barwerts des Endwerts (unabhängig davon, ob er nach der Perpetuity-Methode oder nach mehreren Methoden berechnet wurde) ergibt sich der Unternehmenswert des modellierten Geschäfts.

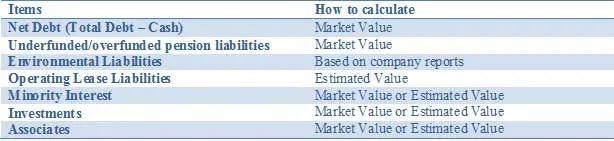

Passen Sie Ihre Bewertung für alle Vermögenswerte und Verbindlichkeiten an, z. B. nicht zum Kerngeschäft gehörende Vermögenswerte und Verbindlichkeiten, die nicht in den Cashflow-Prognosen berücksichtigt sind. Der Unternehmenswert muss möglicherweise angepasst werden, indem andere ungewöhnliche Vermögenswerte hinzugefügt oder Verbindlichkeiten abgezogen werden, um den beizulegenden Zeitwert des Unternehmens widerzuspiegeln. Diese Anpassungen umfassen:

Die obige Liste ist nicht vollständig und andere mögliche Anpassungen, die für bestimmte Situationen relevant sind, sollten mit den Teammitgliedern besprochen werden. Bei der Durchführung einer DCF-Analyse ist es wichtig, die mit Beteiligungen verbundenen Werte angemessen widerzuspiegeln.

Nettoverschuldung anpassen

Wenn der beizulegende Zeitwert von Schuldtiteln nicht häufiger angegeben wird, müssen Analysten und Anleger den Marktwert von Schuldtiteln schätzen. Obwohl der Marktwert ausstehender Anleihen überwacht werden kann, ist dies für die zugehörigen Derivate nahezu unmöglich. Obwohl die konzeptionelle Berücksichtigung von zum Fair Value bewerteten Schulden der überlegene Ansatz ist, sind diese Informationen nicht immer leicht verfügbar. Daher wird in den meisten Fällen der Buchwert herangezogen. insbesondere die Differenz zwischen Buchwert und Marktwert von Schulden wird nur in wenigen Fällen erheblich sein, z. B. wenn Unternehmen festverzinsliche Schuldtitel emittiert haben und die Zinssätze sich entweder erheblich nach oben oder nach unten bewegen. Ein weiteres Beispiel wäre, wenn sich die Bonität der beteiligten Unternehmen dramatisch ändert. Nur in diesen Situationen wird empfohlen, den beizulegenden Zeitwert von Schuldtiteln und verwandten Derivaten zu schätzen, um den Anleihegläubigern eine bessere Aussagekraft zu verschaffen, als lediglich den Buchwert zu verwenden.

Geringes Interesse

Minderheitsanteile sind Teile eines Unternehmens, die konsolidiert werden, sich jedoch nicht vollständig im Besitz des konsolidierenden Unternehmens befinden. Da der Einkommensanteil der Minderheit im EBIT und im Free Cashflow enthalten ist, muss der einem anderen Eigentümer geschuldete Betrag vom DCF-Gesamtunternehmenswert (TEV) abgezogen werden, um einen „sauberen“ Unternehmenswert und dann ein „sauberes“ Eigenkapital zu erhalten Wert. Der Marktwert einer Minderheitsbeteiligung kann unter Verwendung des konsolidierten Prozentsatzes ermittelt werden, der nicht im Besitz einer gesamten Tochtergesellschaft TEV ist. Das Tochterunternehmen TEV kann auf drei Arten berechnet werden:

- Wenn öffentlich, vorhandene Aktienkurs- und Schuldeninformationen verwenden

- Wenn privat, erstellen Sie ein separates DCF, wenn genügend Informationen verfügbar sind

- Verwenden Sie einen Preis, um ein Vielfaches von vergleichbaren Unternehmen zu buchen oder zu verdienen, und fügen Sie die entsprechenden Schulden hinzu

Der Buchwert der Minderheitsbeteiligung zuzüglich des entsprechenden Anteils der Konzernschuld kann als Proxy verwendet werden, sofern keine anderen Informationen vorliegen.

Rentenanpassungen

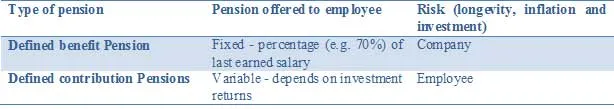

Unternehmen bieten in der Regel leistungsorientierte oder beitragsorientierte Pensionspläne an.

Im Folgenden fassen wir die beiden Arten von Pensionsplänen kurz zusammen:

Für Enterprise Value sind beitragsorientierte Pensionspläne (Defined Contribution, DC) nicht relevant, da der Arbeitgeber einen festen Betrag in eine Pensionskasse einzahlt. Die Anlagepolitik der Pensionskasse bestimmt die (variable) Rente für die Mitarbeiter. Da die Gesellschaft ihren Mitarbeitern kein Pensionsversprechen angeboten hat, werden in der Bilanz weder Pensionsverpflichtungen noch Pensionsvermögen ausgewiesen.

Leistungsorientierte Pläne (Defined Benefit, DB) sind für Enterprise Value von Bedeutung, da sich das Unternehmen verpflichtet, dem Mitarbeiter im Ruhestand einen festen Betrag zu zahlen. Dies birgt das Risiko, dass der Arbeitgeber die Rente zahlt, und schafft somit eine wirtschaftliche und buchhalterische Verbindlichkeit. Um die Pensionsverpflichtung zu messen, prognostizieren Unternehmen die künftigen Pensionszahlungen unter Berücksichtigung von Mitarbeitervariablen wie Inflation, Sterblichkeit und Renteneintrittsdaten. Diese zukünftigen Pensionszahlungen werden dann auf die Gegenwart abgezinst, um eine Pensionsverpflichtung zu erhalten. Unternehmen, insbesondere mit Aktivitäten in den USA, gewähren ihren Mitarbeitern nicht nur Rentenleistungen, sondern bieten auch Gesundheitsleistungen nach dem Eintritt in den Ruhestand an, die auch einen definierten Leistungscharakter haben. Dies bedeutet, dass die Gesamtverpflichtung für Leistungen an Arbeitnehmer leistungsorientierte Pensionspläne und andere Leistungen nach Beendigung des Arbeitsverhältnisses kombiniert.

Betrachten Sie für Enterprise Value die leistungsorientierten Verpflichtungen als ein Darlehen, das die Mitarbeiter dem Unternehmen gewähren, um es bei Eintritt in den Ruhestand zurückzuzahlen. In den Jahresberichten wird in der Regel der beizulegende Zeitwert des Pensionsvermögens und der Pensionsverpflichtungen angegeben.

Umwelthaftung

Eine weitere nicht verschuldete Verbindlichkeit, die wir als in der Natur finanzierend erachten, sind Umweltverbindlichkeiten. Hierbei handelt es sich um langfristige Verbindlichkeiten von Versorgungs-, Energie- und Bergbauunternehmen, um den ursprünglichen Zustand der Umwelt wiederherzustellen, wenn Unternehmen einen Produktionsstandort verlassen. Aufgrund des langfristigen Charakters erfassen Unternehmen die Verbindlichkeit als Barwert, was bedeutet, dass sie zu einer Zinsabgrenzung führen. Die Kombination aus langfristiger Laufzeit und Zinsabgrenzung bedeutet, dass sie als Teil des Unternehmenswerts behandelt werden sollten.

Operating-Leasing-Anpassungen

Leasingverhältnisse werden im Rechnungswesen entweder als Finanzierungs- (Kapital-) Leasingverhältnisse oder als Operating-Leasingverhältnisse klassifiziert. Finanzierungsleasingverhältnisse werden in der Bilanz als Sachanlagen mit dazugehöriger Fremdfinanzierung ausgewiesen. Trotz ähnlicher Merkmale werden Operating-Leasingverhältnisse nicht in der Bilanz (außerbilanziell) erfasst, sondern nur die Auszahlung des Operating-Leasingverhältnisses in der Gewinn- und Verlustrechnung. Operating-Leasingverhältnisse sollten als Anpassung an den Unternehmenswert einbezogen werden. Der Barwert der Operating-Leasing-Mieten sollte berechnet werden. In einigen Fällen werden Operating-Leasing-Mieten aufgrund unzureichender Informationen mit dem Faktor 8x-10x multipliziert, um den Barwert des Operating-Leasing zu erhalten.

Investitionen

Anlagen in Wertpapieren, Aktien und anderen Unternehmen sollten nach Möglichkeit zum Marktwert berechnet werden. Beispielsweise können Aktien und Wertpapiere zum Marktpreis bewertet werden. Bei Investitionen in nicht börsennotierte Unternehmen sollte jedoch ein geschätzter Wert zugrunde gelegt werden.

Was nun

In diesem Artikel haben wir verschiedene Arten von Anpassungen gelernt. Nun werden wir uns den Eigenkapitalwert des Unternehmens nach Anpassungen ansehen. Bis dahin viel Spaß beim Lernen!

Empfohlene Kurse

In den folgenden Kursen erfahren Sie mehr über die Unternehmenswertberechnung, die fcff-Formel, die WACC-Formel und den Endwert. Daher gibt es hier einige Links, die detaillierte Informationen zu Kursen enthalten. Gehen Sie einfach über den Link

- Wichtiger Terminalwert dcf

- Arten des Aktienwerts

- Grundlagen zur Schätzung der Marktrisikoprämie

- Methoden zur Berechnung des WACC (Resourceful)

- Vorteile des freien Cashflows für Ihr Unternehmen

- Professioneller strukturierter Finanzkurs

- Bonität von Wonderla Online Training

- LBO-Modellierungstraining

- Schulung zur Bewertung von Shopper Stop