Aufgelaufene Zinsformel (Inhaltsverzeichnis)

- Formel

- Beispiele

- Taschenrechner

Was ist die aufgelaufene Zinsformel?

Aufgelaufene Zinsen sind die Zinsbeträge, die Sie für eine Schuld verdienen. Es ist jedoch der Betrag, der noch nicht eingezogen oder ausgezahlt wurde. Diese Beträge kommen in 1) Gewinn- und Verlustrechnung 2) Bilanz. Dies wird nach und nach anhand der Daten erfasst, die für ein Darlehen oder einen Anleihekupon ausgegeben wurden. Aufgelaufene Zinsen werden in der Gewinn- und Verlustrechnung als Ertrag oder Aufwand für den Verkauf oder Kauf eines Kredits einer Anleihe ausgewiesen. In ähnlicher Weise wird in der Bilanz der einzuziehende Betrag als Vermögenswert ausgewiesen und der zu zahlende Betrag als Verbindlichkeit ausgewiesen. Es wird oft als kurzfristiges Vermögen oder kurzfristige Verbindlichkeit bezeichnet, da erwartet wird, dass es innerhalb eines Jahres oder innerhalb von 6 Monaten bezahlt oder eingezogen wird. Bei der Zahlung auf Anleihen spricht man von Couponzahlungen.

Die Formel zur Berechnung der aufgelaufenen Zinsen ist unten angegeben:

Accrued Interest = Bond Face Value * Time of the Accrued Interest * Proper Interest Rate

Wenn ein Verkäufer eine Anleihe verkauft, zahlt der Käufer der Anleihe dem Verkäufer Zinsen. Im Allgemeinen erfolgen die meisten Anleihen nach halbjährlichen Zinszahlungen. Die aufgelaufenen Zinsen folgen im Allgemeinen dem Tageszählungsbruchteil. Dies ist die Anzahl der in einem Monat berücksichtigten Tage geteilt durch die Anzahl der in einem Jahr berücksichtigten Tage. Die Gesamtzahl der Tage, die die meisten Anleihen berücksichtigen, beträgt 30 Tage pro Monat, 360 Tage pro Jahr. Daher wird DCF in diesem Fall 30/360 sein. Einige Anleihen folgen jedoch auch einer tatsächlichen Anzahl von Tagen. Das sind 365 Tage im Jahr. Daher müssen die Tage für eine bestimmte Anleihe bekannt sein und die Zahlungen erfolgen halbjährlich oder jährlich. Zwei Konten werden in zwei separaten Abschlüssen angepasst.

- Zinsaufwandskonto

- Aufgelaufene Zinsen

Wenn das Konto für aufgelaufene Zinsen beispielsweise bereits Rs. 1000 hat und es erneut von einem zu zahlenden Konto Rs. 1000 erhalten werden soll, beträgt der Endbetrag im Konto für aufgelaufene Zinsen Rs. 2000.

Beispiele für aufgelaufene Zinsformeln (mit Excel-Vorlage)

Nehmen wir ein Beispiel, um die Berechnung der aufgelaufenen Zinsen besser zu verstehen.

Sie können diese Excel-Vorlage für aufgelaufene Zinsformeln hier herunterladen - Excel-Vorlage für aufgelaufene ZinsformelnAufgelaufene Zinsformel - Beispiel # 1

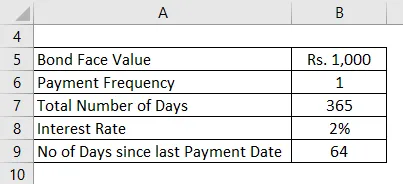

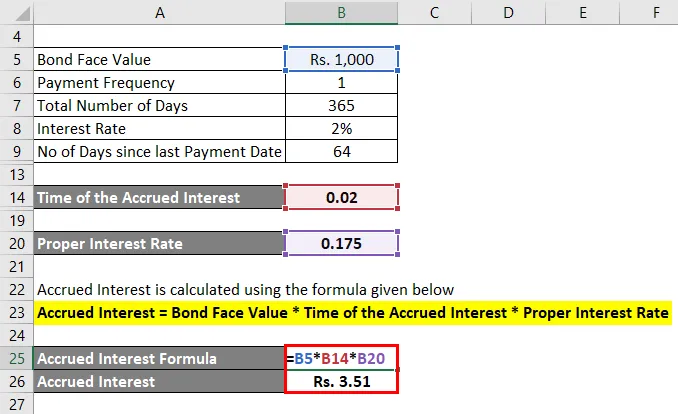

Eine Anleihe wird zu einem Buchwert von Rs. 1000 mit jährlicher Zahlungsrate verkauft. Die Verzinsung beträgt 2%. Der aufgelaufene Zeitraum beginnt am 1. Januar und endet am 31. Dezember. Die Anleihe wird am 5. März gekauft. Hier wird die tatsächliche Anzahl der Tage berücksichtigt. Berechnen Sie die aufgelaufenen Zinsen, die noch zu erhalten sind.

Lösung:

Die letzte Zahlung sollte am 1. Januar erfolgen. Die Anzahl der Tage seit der letzten Zahlung beträgt 31 Tage für Januar, 28 Tage für Februar, 5 Tage im März = 31 + 28 + 5 = 64.

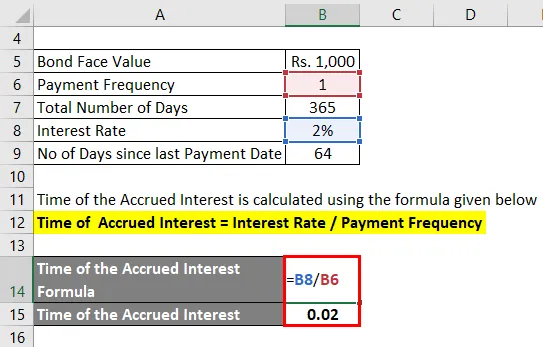

Der Zeitpunkt der aufgelaufenen Zinsen wird nach der unten angegebenen Formel berechnet

Zeit der aufgelaufenen Zinsen = Zinssatz / Zahlungshäufigkeit

- Zeitpunkt des aufgelaufenen Zinses = 2% / 1

- Zeitpunkt des aufgelaufenen Zinses = 0, 02

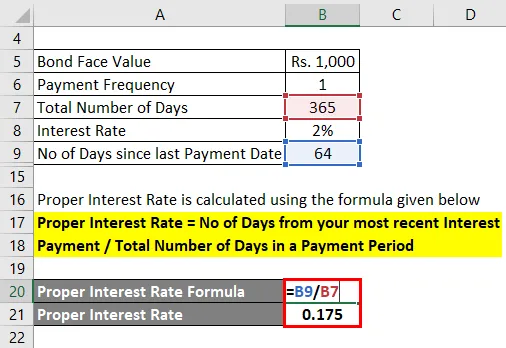

Der richtige Zinssatz wird nach der unten angegebenen Formel berechnet

Richtiger Zinssatz = Anzahl der Tage von Ihrer letzten Zinszahlung / Gesamtzahl der Tage in einem Zahlungszeitraum

- Richtiger Zinssatz = 64/365

- Richtiger Zinssatz = 0, 175

Aufgelaufene Zinsen werden nach der unten angegebenen Formel berechnet

Aufgelaufene Zinsen = Nennwert der Anleihe * Zeitpunkt der aufgelaufenen Zinsen * Richtiger Zinssatz

- Aufgelaufene Zinsen = 1000 * 0, 02 * 0, 175

- Aufgelaufene Zinsen = Rs. 3.51

Rs.3.51 ist die aufgelaufene Verzinsung des ausgewählten Rahmens. Da der Nennwert sehr niedrig ist, sind auch die aufgelaufenen Zinsen sehr niedrig.

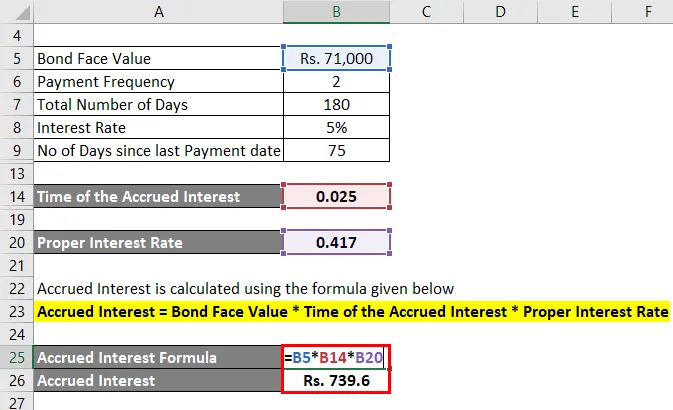

Aufgelaufene Zinsformel - Beispiel 2

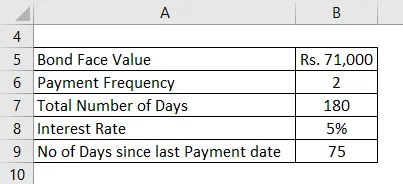

Eine Anleihe wird zum Buchwert von Rs. 71000 gekauft. Der Zinssatz beträgt 5%. Es ist halbjährlich am 1. Februar und 1. August zahlbar. Anleihe wird am 15. April gekauft. Berechnen Sie die aufgelaufenen Zinsen, die zu zahlen sind.

Lösung:

Gesamtzahl der Zahlungstage = da nichts angegeben ist, sind es 180 Tage.

Anzahl der Tage seit der letzten Zahlung = 30 + 30 + 15 = 75

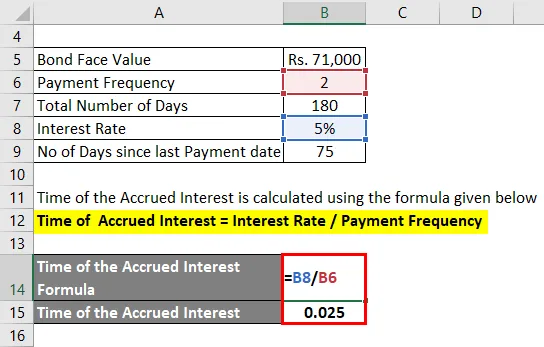

Der Zeitpunkt der aufgelaufenen Zinsen wird nach der unten angegebenen Formel berechnet

Zeit der aufgelaufenen Zinsen = Zinssatz / Zahlungshäufigkeit

- Zeitpunkt des aufgelaufenen Zinses = 5% / 2

- Zeitpunkt der aufgelaufenen Zinsen = 0, 025

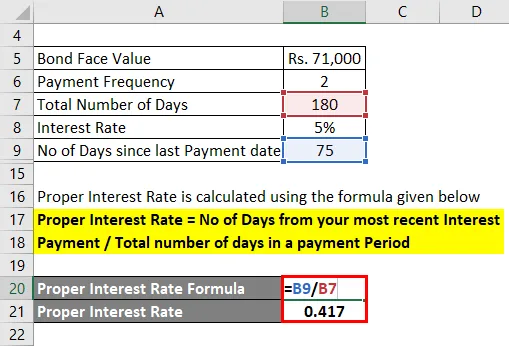

Der richtige Zinssatz wird nach der unten angegebenen Formel berechnet

Richtiger Zinssatz = Anzahl der Tage von Ihrer letzten Zinszahlung / Gesamtzahl der Tage in einem Zahlungszeitraum

- Richtiger Zinssatz = 75/180

- Richtiger Zinssatz = 0, 417

Aufgelaufene Zinsen werden nach der unten angegebenen Formel berechnet

Aufgelaufene Zinsen = Nennwert der Anleihe * Zeitpunkt der aufgelaufenen Zinsen * Richtiger Zinssatz

- Aufgelaufene Zinsen = 71000 * 0, 025 * 0, 417

- Aufgelaufene Zinsen = Rs. 739, 6

Erläuterung

Hier ist der schrittweise Ansatz für die Berechnung der aufgelaufenen Zinsen.

Schritt 1: Bond Face oder PAR Wert

Dies ist der Anfangsbuchwert einer Anleihe beim Kauf oder Verkauf. Dies sollte beachtet werden.

Schritt 2: Zeitpunkt der Zinsabgrenzung

Dies ist der Betrag, den Sie erhalten, wenn Sie den jährlichen Zinssatz durch die Häufigkeit der Zahlung dividieren.

Zeitpunkt des aufgelaufenen Zinses = jährlicher Zinssatz / Zahlungshäufigkeit

Schritt 3: Richtiger Zinssatz

Dies basiert auf der Anzahl der Tage seit dem letzten Zinszahlungstag und der Gesamtzahl der Tage in einem Zahlungszeitraum. Wenn es halbjährlich ist, beträgt die Gesamtzahl der Tage in einem Zahlungszeitraum 180 Tage. Wenn es sich um eine jährliche Zahlungsmethode handelt, sind es 360 Tage. Wie bereits erwähnt, wird für den größten Teil der Anleihe die Gesamtzahl der Tage als 30 Tage pro Monat und 360 Tage pro Jahr angesehen.

Richtiger Zinssatz = Anzahl der Tage von Ihrer letzten Zinszahlung / Gesamtzahl der Tage in einem Zahlungszeitraum.

Schritt 4: Nachdem Sie alle erforderlichen Werte für die Variablen erhalten haben, wird sie in der folgenden Formel zur Berechnung der aufgelaufenen Zinsen verwendet.

Aufgelaufene Zinsen = Nennwert der Anleihe * Zeitpunkt der aufgelaufenen Zinsen * Richtiger Zinssatz

Relevanz und Verwendung der aufgelaufenen Zinsformel

Die Verwendung der aufgelaufenen Zinsen basiert auf der periodengerechten Rechnungslegung. Es wird weder empfangen noch bezahlt. Es wird nur in den Kontoauszügen realisiert, wenn sie nicht zum Zeitpunkt des einzigen Zahlungseingangs eintreten. Es wird als Interesse des Anleihegläubigers immer wieder in den Nennwert aufgenommen. Sie werden in den Gewinn- und Verlustrechnungen und Bilanzen erfasst, bevor sie eingehen oder gezahlt werden. Dies ist genau ein Einkommen wie eine Rente, die nicht sofort, sondern einmal im Jahr ausgezahlt wird.

Formelrechner für aufgelaufene Zinsen

Sie können den folgenden Aufzinsungsrechner verwenden

| Anleihe Nennwert | |

| Zeitpunkt der aufgelaufenen Zinsen | |

| Richtiger Zinssatz | |

| Aufgelaufene Zinsformel | |

| Aufgelaufene Zinsformel = | Nennwert der Anleihe x Zeitpunkt des aufgelaufenen Zinses x Richtiger Zinssatz |

| = | 0 x 0 x 0 = 0 |

Empfohlene Artikel

Dies ist ein Leitfaden für die Formel für aufgelaufene Zinsen. Hier diskutieren wir, wie aufgelaufene Zinsen berechnet werden, zusammen mit praktischen Beispielen. Wir bieten auch einen Aufzinsungsrechner mit herunterladbarer Excel-Vorlage. Sie können sich auch die folgenden Artikel ansehen, um mehr zu erfahren -

- Bond Pricing Formula mit verschiedenen Beispielen

- Formel des Effektivzinses

- Capital Employed Formula mit Excel-Vorlage

- Wie berechnet man einfache Zinsen mit einer Formel?

- Zins vs Dividende | Die acht wichtigsten Unterschiede, die Sie kennen sollten