Barwertfaktorformel (Inhaltsverzeichnis)

- Barwertfaktor-Formel

- Barwertfaktor-Rechner

- Barwertfaktorformel in Excel (mit Excel-Vorlage)

Barwertfaktor-Formel

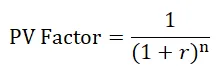

Barwertfaktor-Formel:

- r = Rendite

- n = Anzahl der Jahre / Perioden

Die Barwertfaktorformel wird verwendet, um einen Barwert des gesamten zu empfangenden zukünftigen Werts zu berechnen. Es geht um das Konzept von Zeit, Wert und Geld. Zeitwert des Geldes ist das Konzept, das besagt, dass ein heute eingegangener Betrag wertvoller ist als der gleiche Betrag, der zu einem späteren Zeitpunkt eingegangen ist.

Ableitung der Barwertfaktorformel

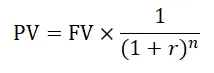

Wo,

- PV = Barwert

- FV = Future Value

- r = Rendite

- n = Anzahl der Jahre / Perioden

Beispiel für die Barwertfaktorformel

Firma Z hat Waren an Firma M für Rs verkauft. 5000. Firma M gab Firma Z ein Angebot, wonach Firma M Rs. 5000 sofort oder zahlen Sie Rs. 5500 nach zwei Jahren. Der Diskontierungssatz beträgt 8%.

Sie können diese Barwertfaktor-Vorlage hier herunterladen - Barwertfaktor-VorlageNun, um zu verstehen, welches der beiden Angebote besser ist, dh ob Unternehmen Z Rs nehmen sollte. 5000 heute oder Rs. 5500 Nach zwei Jahren müssen wir einen Barwert von Rs berechnen. 5500 auf den aktuellen Zinssatz und vergleichen Sie es dann mit Rs. 5000, wenn der aktuelle Wert von Rs. 5500 ist höher als Rs. 5000, dann ist es besser für Unternehmen Z, nach zwei Jahren Geld zu nehmen, ansonsten Rs. 5000 heute.

- PV = FV * (1 / (1 + r) n )

- PV = 5500 * (1 / (1 + 8%) 2 )

- PV = Rs. 4715

Als Barwert von Rs. 5500 nach zwei Jahren ist niedriger als Rs. 5000, es ist besser für Firma Z, Rs zu nehmen. 5000 heute.

Erläuterung der PV-Faktorformel

Barwert bedeutet den heutigen Wert des Cashflows, der zu einem zukünftigen Zeitpunkt empfangen werden soll, und die Barwertfaktorformel ist ein Werkzeug / eine Formel zur Berechnung des Barwerts des zukünftigen Cashflows. Das Konzept des Barwerts ist nützlich, um eine Entscheidung zu treffen, indem der Barwert des zukünftigen Cashflows bewertet wird. In einer Situation, in der Sie entscheiden müssen, ob Sie heute oder in Zukunft einen bestimmten Betrag erhalten oder zahlen möchten, hilft die Bewertung des Barwerts zukünftiger Cashflows bei der Entscheidungsfindung, indem der aktuelle Cashflow mit dem Barwert zukünftiger Cashflows verglichen wird.

Barwert des zukünftigen Cashflows ist nichts anderes als der innere Wert des Cashflows, der in der Zukunft zu erhalten ist. Es handelt sich um einen repräsentativen Betrag, der besagt, dass Sie, anstatt auf die zukünftigen Cashflows zu warten, wie viel Sie erhalten würden, wenn Sie den Betrag heute möchten. Offensichtlich ist der Barwert der zukünftigen Zahlungsströme in einem absoluten Sinne niedriger als die zukünftigen Zahlungsströme, da er auf dem Konzept des Zeitwerts des Geldes basiert. Gemäß dem Konzept des Zeitwerts des Geldes wäre das heute eingegangene Geld von höherem Wert als das zukünftig eingegangene Geld, da das heute eingegangene Geld reinvestiert werden kann, um Zinsen dafür zu verdienen. Auch das heute eingegangene Geld verringert das Risiko von Unsicherheiten. Kurz gesagt, länger ist der Zeitaufwand für den Erhalt von Geldern niedriger als der aktuelle Wert.

Ein sehr wichtiger Bestandteil des Barwertfaktors ist der Diskontierungssatz. Diskontierungssatz ist der Satz, zu dem der Wert des zukünftigen Cashflows bestimmt wird. Der Abzinsungssatz hängt vom risikofreien Satz und der Risikoprämie einer Anlage ab. Aufgrund der unterschiedlichen erwarteten Inflationsrate und Risikoprämie kann jeder Cashflow-Strom mit einem anderen Abzinsungssatz abgezinst werden. Der Einfachheit halber bevorzugen wir jedoch im Allgemeinen die Verwendung eines einzigen Abzinsungssatzes. Der Diskontierungssatz ist dem Zinssatz sehr ähnlich, dh wenn Sie in ein staatliches Wertpapier investieren, sind die Zinssätze niedrig, da dies als risikofrei angesehen wird. In ähnlicher Weise ist der Zinssatz von FD höher als der von Staatssicherheit, da das Risiko höher ist als das von Staatssicherheit. und in ähnlicher Weise in Unternehmenseinlagen von verschiedenen Unternehmen unterschiedlicher Bonität.

Daher ist der Abzinsungssatz einer riskanten Anlage höher, da dies darauf hinweist, dass der Anleger eine höhere Rendite für die riskante Anlage erwartet.

Bedeutung und Verwendung der Barwertfaktorformel

Das Konzept des Barwerts ist sehr nützlich, um Entscheidungen auf der Grundlage von Kapitalbudgettechniken zu treffen oder um zu einer korrekten Bewertung einer Investition zu gelangen. Daher ist es wichtig für diejenigen, die an Entscheidungen auf der Grundlage von Kapitalbudgetierung, Berechnung der Bewertungen von Investitionen, Unternehmen usw. beteiligt sind.

Die Barwertfaktorformel dient auch als Grundlage für andere komplexe Formeln für komplexere Entscheidungen wie die interne Verzinsung, die abgezinste Rückzahlung, den Barwert usw. Sie ist beispielsweise auch im täglichen Leben einer Person hilfreich Verstehen des Barwerts eines Baufinanzierungsdarlehens oder des Barwerts einer Anlage mit fester Rendite usw.

Barwertfaktor-Rechner

Sie können den folgenden Barwertfaktor-Rechner verwenden

| r | |

| n | |

| PV Factor Formula | |

| PV Factor Formula | = |

|

|||||

| = |

|

Barwertfaktorformel in Excel (mit Excel-Vorlage)

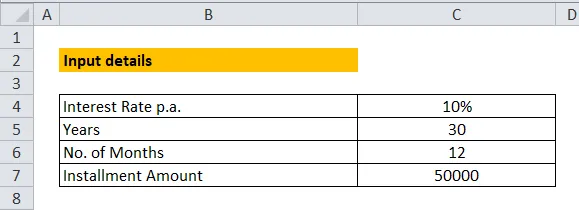

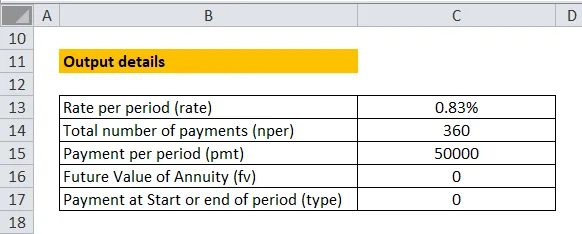

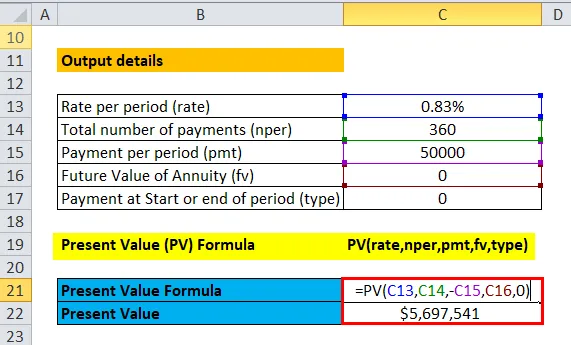

In diesem Beispiel haben wir versucht, einen Barwert des Home Loan EMI mithilfe der PV-Faktor-Formel zu berechnen. Wie in Abbildung b dargestellt, gehen wir für 30 Jahre von einem jährlichen Zinssatz von 10% und einer monatlichen EMI-Rate aus. Der angenommene Ratenbetrag ist Rs. 50.000.

Um den Barwert unter Verwendung der PV-Faktor-Formel in Excel zu berechnen, müssen wir die Komponenten der Formel verstehen. Im Folgenden sind die Komponenten der PV-Formel aufgeführt:

Rate - Rate ist der Zinssatz oder abgezinste Satz, der zur Abzinsung des zukünftigen Cashflows verwendet wird. Wie bereits erwähnt, kann es je nach Inflation und Risikoprämie zu unterschiedlichen Zeitpunkten einen unterschiedlichen Cashflow-Satz geben. Der Einfachheit halber verwenden wir jedoch einen einzigen Satz für die Diskontierung von Cashflows in unterschiedlichen Zeitintervallen.

Bitte beachten Sie, dass der verwendete Zinssatz für einen bestimmten Zeitraum gelten muss. In unserem Beispiel haben wir einen Zinssatz von 10% pro Jahr angenommen. Der Mittelabfluss in Form von EMI erfolgt jedoch monatlich. Daher haben wir 10% geteilt. bis 12, um eine monatliche Rate zu erhalten, dh Rate pro Periode.

NPER - NPER ist die Gesamtzahl der Zahlungen. In unserem Beispiel haben wir 30 Jahre mit 12 Monaten pro Jahr multipliziert, um die Gesamtzahl der Zahlungen zu erhalten.

PMT - PMT steht für Zahlung pro Periode. In unserem Beispiel ist Rs. Monatlich sind 50.000 EMI zu zahlen, die pro Periode gezahlt werden.

FV - FV steht für Future Value of Annuity. Dies bedeutet, dass der Wert am Ende des Zeitraums eingeht. Es ist optional, eine Eingabe für 'FV' bereitzustellen, und wenn dieses Feld leer gelassen wird, wird es als 0 betrachtet.

Typ - Mithilfe von Typ können Sie bestimmen, ob die Zahlung am Anfang oder am Ende des Zeitraums beginnt. Wenn Sie '0' eingeben, wird die Zahlung am Ende des Zeitraums berücksichtigt, während für '1' Zahlungen zu Beginn des Zeitraums berücksichtigt werden. Es ist auch optional, eine Eingabe für "Typ" bereitzustellen. Wenn Sie dieses Feld leer lassen, wird dies als 0 betrachtet.

Um nun den aktuellen Wert in Excel zu berechnen, verwenden Sie die PV-Faktor-Formel, dh PV (Rate, nper, pmt, fv, Typ).

Empfohlene Artikel

Dies war ein Leitfaden für eine Barwertfaktor-Formel. Hier diskutieren wir seine Verwendung zusammen mit praktischen Beispielen. Wir stellen Ihnen auch den Present Value Factor Calculator mit einer herunterladbaren Excel-Vorlage zur Verfügung. Sie können sich auch die folgenden Artikel ansehen, um mehr zu erfahren -

- Beispiele für die Umsatzformel von Forderungen

- Hauptunterschiede - Wachstumsaktien vs. Wertaktien

- Leitfaden für Unternehmenskultur und Werte

- Beispiele für den Terminalwert dcf