Bevorzugte Dividendenformel (Inhaltsverzeichnis)

- Bevorzugte Dividendenformel

- Bevorzugter Dividendenformelrechner

- Bevorzugte Dividendenformel in Excel (mit Excel-Vorlage)

Bevorzugte Dividendenformel

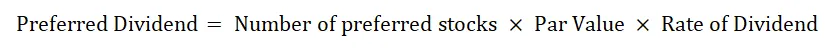

Die Formel zur Berechnung der Vorzugsdividende lautet wie folgt:

Wo,

Anzahl der Vorzugsaktien: Die Anzahl der Aktien, die der Vorzugsaktionär hält. Vorzugsaktionäre haben das Recht, in regelmäßigen Abständen eine feste Dividende zu erhalten.

Nennwert : Der Nennwert einer Anleihe oder eines festverzinslichen Instruments. Der Nennwert wird auch als Nennwert oder Nennwert bezeichnet.

Dividendensatz : Der Satz, zu dem die Dividende ausgezahlt wird, wird zum Nennwert berechnet.

Beispiele für die bevorzugte Dividendenformel

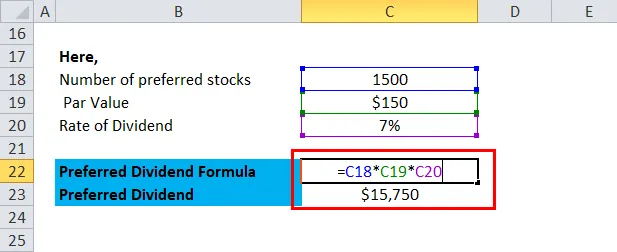

Anand hat in Vorzugsaktien eines Unternehmens investiert. Gemäß der Unternehmenspolitik hat Anand Anspruch auf eine Vorzugsdividende von 7% des Nennwerts einer Aktie. Der Nennwert jeder Aktie beträgt 150 USD. Anand hat 1500 Vorzugsaktien dieser Firma gekauft. Wie hoch ist die Vorzugsdividende, die Anand jedes Jahr erhält?

Sie können diese Vorzugs-Dividendenvorlage hier herunterladen - Vorzugs-DividendenvorlageIn diesem Fall haben wir die Dividendenrate und den Nennwert angegeben, jetzt können wir eine Vorzugsdividende unter Verwendung der Formel berechnen.

Vorzugsdividendenformel = Anzahl der Vorzugsaktien * Nennwert * Dividendenrate

- Bevorzugte Dividende = $ 1500 * 0, 07 * 150

- Vorzugsdividende = 15750 USD.

Dies bedeutet, dass Anand jedes Jahr Vorzugsdividenden in Höhe von 15750 USD erhält.

Erläuterung der Vorzugsdividendenformel

Die Vorzugsdividende ist der Betrag, den ein Unternehmen jährlich aus seinen Gewinnrücklagen an die Vorzugsaktionäre erhält, um die Vorzugsaktien zu halten.

Erstens, während der Aktienkurs nach oben und unten gehen kann, ist die Vorzugsaktie eher wie folgt strukturiert

Einige Dinge, die Sie zur Berechnung der bevorzugten Dividenden wissen müssen.

Zum einen werden Vorzugsaktien mit einem Nennwert bei Dividendenausschüttung berechnet. Als nächstes wird der Satz für die Vorzugsdividende von der Gesellschaft zum Zeitpunkt der Aktienausgabe festgelegt. Der Kurs von Vorzugsaktien kann steigen und fallen, und die tatsächliche Dividendenrendite basiert auf dem aktuellen Kurs der Aktien eines Unternehmens.

Angenommen, die Aktien der Anand-Unternehmensgruppe sind zu 50 USD verfügbar und die Dividendenrate beträgt 8%. Zunächst müssen wir den Dividendensatz in eine Dezimalzahl umrechnen. dh 8% als 0, 08, die erhalten wurden, indem der Prozentsatz durch 100 dividiert wurde und dann der Nennwert mit dem Dividendensatz als Prozentsatz multipliziert wurde. Gemäß dem oben genannten Beispiel beträgt die Vorzugsaktienrendite jedes Jahr 2, 5 USD pro Stück. Und wenn Sie die Vorzugsdividende berechnen möchten, multiplizieren Sie einfach die Vorzugsaktienrendite mit der Vorzugsaktie, die Sie besitzen. Angenommen, Sie haben 500 Vorzugsaktien der Anand-Unternehmensgruppe, dann würde Ihre jährliche Vorzugsausschüttung das 2, 5-fache von 500 betragen. Dies ergibt einen Dividendenertrag von 1250 USD für die Vorzugsaktionäre.

Wenn Sie die Dividendenausschüttung eines Unternehmens an die Vorzugsaktionäre berechnen möchten, multiplizieren Sie einfach den Betrag pro Aktie und die Gesamtzahl der ausgegebenen Vorzugsaktien. Viele Unternehmen geben jedoch Vorzugsaktien in verschiedenen Serien von Vorzugsaktien mit unterschiedlichen Dividenden- und Nennwerten aus. Um die gesamte Vorzugsdividende zu berechnen, müssen Sie die Dividendenzahlung für jede Serie von Vorzugsaktien berechnen, die vom Unternehmen ausgegeben wurden.

Bedeutung und Verwendung der Vorzugsdividendenformel

- Vorzugsdividenden sind eine gute Option für Anleger, die risikoavers sind und in weniger riskante Vermögenswerte investieren möchten. Es bietet jedes Jahr eine feste Rendite.

- Vorzugsaktien werden normalerweise als Vorzugsaktien bezeichnet, Dividenden werden den Vorzugsaktionären vor der Dividende der Stammaktionäre ausgezahlt.

- Vorzugsaktionären wird ein höherer Dividendenzins als den Aktien- oder Stammaktionären angeboten, da sie keine Eigentümerkontrolle über das Unternehmen haben.

- Vorzugsaktien werden auch als hybride Wertpapiere bezeichnet, da sie als Wertpapiere mit den Merkmalen von Stammaktien und Anleihen klassifiziert werden können (regelmäßige feste Auszahlung).

- Vorzugsaktien können in eine feste Anzahl von Stammaktien umgewandelt werden. In einigen Fällen haben Vorzugsaktien einen bestimmten Zeitraum, nach dem diese Aktien in Stammaktien umgewandelt werden können, in anderen Fällen kann die Umwandlung nach Genehmigung durch den Verwaltungsrat erfolgen.

- Auch im Insolvenzfall können die Vorzugsaktionäre zunächst aus dem Vermögen der Gesellschaft bezahlt werden. Die Auszahlung erfolgt regelmäßig.

- Erklärt ein Unternehmen keine Zahlungen an die Aktionäre, gerät die Zahlung der Dividende an den Vorzugsaktionär in Verzug. Diese Rückstandsoption ist nur bei nicht kumulierten Vorzugsaktien verfügbar. Es ist eine Haftung für ein Unternehmen und ist im Kontobuch enthalten.

- Es ist eine gesetzliche Verpflichtung für das Unternehmen, die Vorzugsdividende auszuschütten.

Interpretation der Vorzugsdividendenformel

Anleger kaufen in der Regel Vorzugsaktien als regelmäßige Einnahmequelle in Form von Dividenden. Bevorzugte Aktienkurse und Renditen ändern sich in der Regel abhängig von den vorherrschenden Zinssätzen. Steigen die Zinssätze, können die Vorzugsaktienkurse fallen, was die Dividendenrenditen erhöht. Und gegenüber fallenden Zinsen steigt der Vorzugsaktienkurs und die Dividendenrendite sinkt.

Bei der Beurteilung des Anlagepotenzials einer Vorzugsaktie ist es sinnvoll, die Dividendenrendite mit der Rendite der Unternehmensanleihe zu vergleichen.

Der Nennwert und der Satz einer Dividende werden von der Gesellschaft festgelegt und dem Anleger während der Emission mitgeteilt.

Ein Unternehmen kann keine Dividende bekannt geben, wenn es Verluste vorgetragen hat oder die Abschreibungen des Vorjahres nicht mit dem laufenden Jahr des Unternehmens verrechnet sind.

Die Vorzugsdividende wird aus dem Nachsteuergewinn der Gesellschaft gezahlt. Sie kann nur nach Anpassung der Abschreibungen aus dem Unternehmensgewinn oder aus den Gewinnrücklagen gezahlt werden.

Eine Dividende kann nur in bar ausgezahlt werden, ein anderes Medium kann ein Scheck, ein Optionsschein oder ein elektronisches Medium sein.

Bevorzugter Dividendenrechner

Sie können den folgenden Vorzugsdividendenrechner verwenden

| Anzahl Vorzugsaktien | |

| Nennwert | |

| Dividendensatz | |

| Bevorzugte Dividendenformel = | |

| Bevorzugte Dividendenformel = | Anzahl Vorzugsaktien x Nennwert x Dividendenrate |

| = | 0 x 0 x 0 = 0 |

Bevorzugte Dividendenformel in Excel (mit Excel-Vorlage)

Hier machen wir dasselbe Beispiel für die Preferred Dividend-Formel in Excel. Es ist sehr einfach und unkompliziert. Sie müssen die drei Eingaben Anzahl der Vorzugsaktien, Nennwert und Dividendenrate eingeben

Sie können die Vorzugsdividende ganz einfach mithilfe der Formel in der bereitgestellten Vorlage berechnen.

Hier berechnen wir die Vorzugsdividende nach der Formel.

Empfohlene Artikel

Dies war ein Leitfaden für eine Preferred Dividend-Formel. Hier diskutieren wir seine Verwendung zusammen mit praktischen Beispielen. Wir stellen Ihnen auch den Preferred Dividend Calculator mit einer herunterladbaren Excel-Vorlage zur Verfügung. Sie können sich auch die folgenden Artikel ansehen, um mehr zu erfahren -

- Hauptunterschiede zwischen Stamm- und Vorzugsaktien

- Unterschied zwischen Optionen und Bestand

- Vergleich - Dividenden gegen Kapitalzuwächse

- Wachstumsaktien und Value Stock

- Rechner der ausstehenden Aktienformel