Unterschied zwischen qualifizierten und gewöhnlichen Dividenden

Anleger können durch eine Aufwertung des Vermögenswerts und Dividendenerträge von ihrer Anlage profitieren. Die Wertsteigerung des Vermögenswerts ist der Preisanstieg des Vermögenswerts, was bedeutet, dass der Anleger diesen Vermögenswert zu einem höheren Preis verkaufen kann, als er ihn mitgebracht hat. Basierend auf dem Anlagestil des Anlegers und seinem Komfort wählt der Anleger ein für ihn geeignetes Vermögen aus. Was ist Dividendeneinkommen und seine Kategorien und steuerlichen Auswirkungen auf das Einkommen der Anleger, werden wir in diesem Artikel über qualifizierte gegenüber gewöhnlichen Dividenden im Detail sehen?

Was ist die ordentliche Dividende?

Dividende bezieht sich auf Bargeld, Belohnung oder andere Vorteile, die ein Unternehmen seinen Aktionären aus seinem Gewinn gewährt. Die Dividende kann in verschiedenen Formen ausgeschüttet werden, z. B. in Form von Aktien, Bardividenden oder einer anderen legitimen Form. Die Dividende eines Unternehmens richtet sich nach seiner Dividendenpolitik, die vom Verwaltungsrat festgelegt wird und für deren Umsetzung die Zustimmung der Aktionäre erforderlich ist. Es ist jedoch nicht obligatorisch, dass ein Unternehmen die Dividende an die Aktionäre ausschüttet, selbst wenn eine Politik vorliegt. Eine Dividende ist nichts anderes als ein Teil oder eine Summe des Gewinns, den die Organisation mit ihren Aktionären teilt.

Nach der Zahlung für seine Gläubiger kann ein Unternehmen einen kleinen / großen Teil oder den gesamten Gewinn zur Ausschüttung seiner Aktionäre als Dividende verwenden. Wann immer ein Unternehmen eine Dividende ankündigt, legt es auch einen Ex-Record-Tag fest und alle Aktionäre, die an diesem Tag Aktien halten, sind berechtigt, eine Dividendenzahlung im Verhältnis zum Aktienbesitz zu erhalten. Die Gesellschaft zahlt die Aktionäre in der Regel innerhalb einer Woche auf das Bankkonto des Aktionärs ein.

In den Vereinigten Staaten zahlen einige der großen Organisationen keine Dividenden an die Aktionäre und investieren ihren gesamten Gewinn in ihr eigenes Geschäft. Unternehmen mit hohem Wachstumspotenzial und in einem frühen Stadium ihres Lebens zahlen sich in der Regel keine Dividenden aus, da diese Unternehmen es vorziehen, alle ihre Gewinne zu reinvestieren, um die Wachstums- und Expansionspläne des Unternehmens zu unterstützen. In der Erwägung, dass etablierte Unternehmen versuchen, häufig Dividenden anzubieten, um langfristige Anleger zu belohnen.

Was ist die qualifizierte Dividende?

Das wichtigste Verständnis für qualifizierte Dividenden ist, dass es sich um eine Unterkategorie der gewöhnlichen Dividenden handelt, für die von der US-Regierung besondere Steuervorschriften gelten, die den Anlegern Einsparungen bei der Steuererklärung ermöglichen. Mit anderen Worten, alle qualifizierten Dividenden sind eine Art von gewöhnlichen Dividenden, aber nicht alle gewöhnlichen Dividenden sind qualifizierte Dividenden.

Um eine qualifizierte Dividende zu sein, müssen folgende Kriterien erfüllt sein:

- Die Dividende sollte von einer in den Vereinigten Staaten tätigen Gesellschaft oder von einer qualifizierten ausländischen Gesellschaft gezahlt werden.

- Die Aktien sollten während des Zeitraums von 121 Tagen, der 60 Tage vor dem Ex-Dividenden-Datum beginnt, mindestens 60 Tage gehalten worden sein.

Wenn die Anlage die oben genannten Kriterien des Internal Revenue Service (IRS) erfüllt, wird die ausgeschüttete Dividende als qualifizierte Dividende bezeichnet.

Der Ex-Dividende-Tag ist der Tag, an dem neue Aktionäre keinen Anspruch auf die erklärte Dividende haben. Dies bedeutet, dass Anleger die Aktie vor dem Ex-Dividende-Tag besitzen sollten, um die Dividende als qualifizierte Dividende zu erhalten. Eine qualifizierte Dividendenbehandlung wird jedoch nicht für bestimmte Arten von Dividendenzahlungen angewendet, z. B. für solche, die eher einem Zins als einer Dividende ähneln.

Und einige Arten von Dividenden werden automatisch von der Qualifizierung ausgeschlossen, auch wenn sie die genannten Kriterien erfüllen. Dazu gehören (ohne darauf beschränkt zu sein) die unten genannten Dividenden.

- Dividenden eines Unternehmens in einem Employee Stock Ownership Plan (ESOP)

- Kapitalertragsausschüttungen

- Dividendenzahlungen von steuerbefreiten Kapitalgesellschaften

- Dividenden auf Bankeinlagen

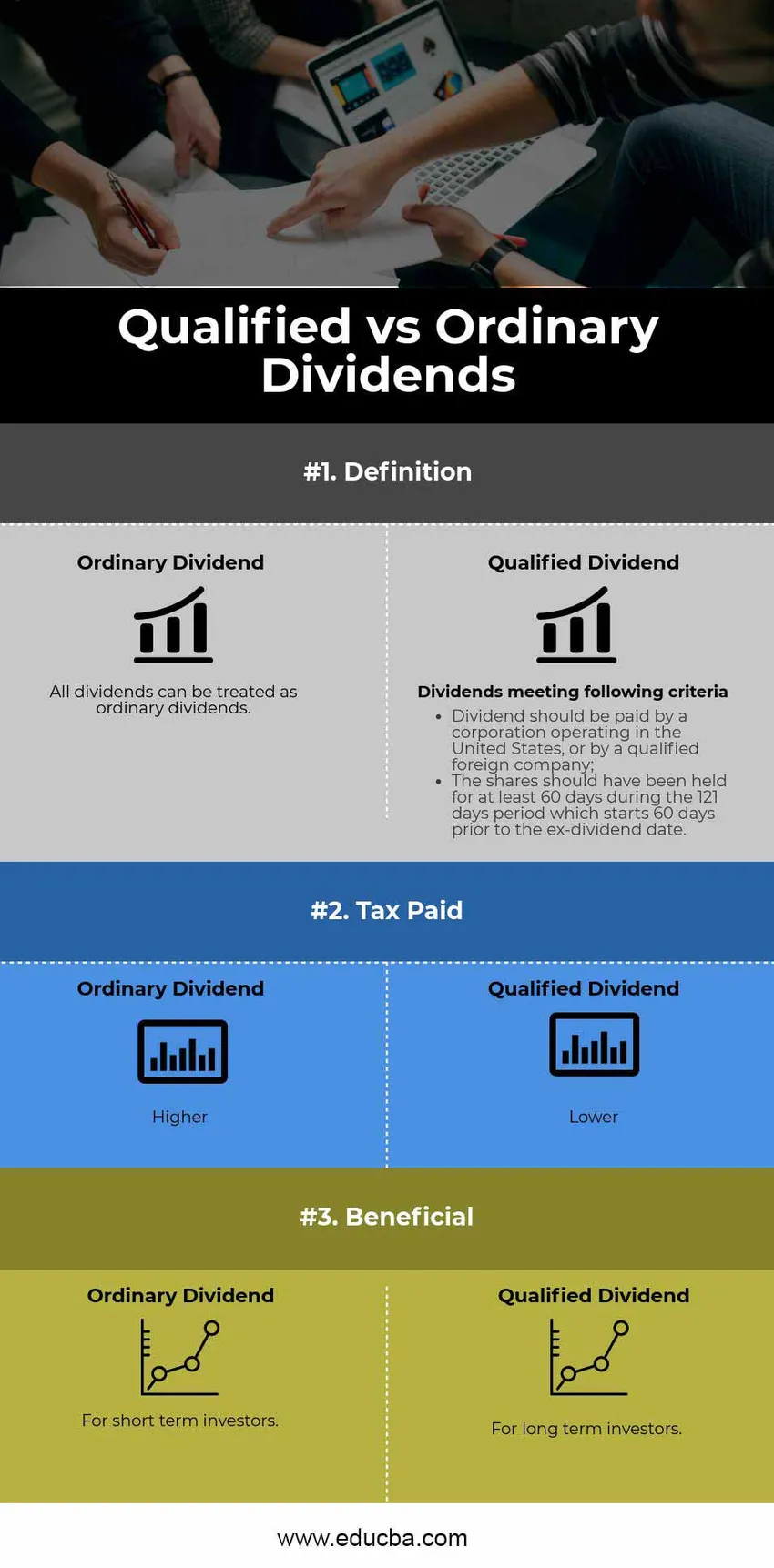

Head-to-Head-Vergleich zwischen Qualified und Ordinary Dividends (Infografiken)

Nachstehend finden Sie die drei wichtigsten Unterschiede zwischen qualifizierten und ordentlichen Dividenden

Hauptunterschiede zwischen qualifizierten und gewöhnlichen Dividenden

Sowohl qualifizierte als auch gewöhnliche Dividenden sind auf dem Markt sehr beliebt.

Lassen Sie uns einige der wichtigsten Unterschiede zwischen qualifizierten und gewöhnlichen Dividenden diskutieren

Der Unterschied zwischen qualifizierten und gewöhnlichen Dividenden ist ziemlich groß, wenn es darum geht, Steuern zu zahlen. Wie der Name schon sagt, werden ordentliche Dividenden als ordentliches Einkommen besteuert, während qualifizierte Dividenden zu einem niedrigeren Satz besteuert werden.

| Ordentlicher Steuersatz | Qualifizierter Dividendensteuersatz |

| 10% | 0% |

| 15 % | 0% |

| 25% | 15 % |

| 28% | 15 % |

| 33% | 15 % |

| 35% | 15 % |

| 39, 6% | 20% |

Das Hauptmotto dieser Struktur ist es, langfristige Investitionen zu fördern und den Bürgern der Vereinigten Staaten steuerliche Vorteile zu verschaffen.

Bitte beachten Sie: Für Anleger, deren modifiziertes bereinigtes Bruttoeinkommen 0, 2 Millionen US-Dollar übersteigt (0, 25 Millionen US-Dollar für verheiratete Steuerzahler, die gemeinsam eine Steuererklärung einreichen), wird eine zusätzliche Nettoertragsteuer in Höhe von 3, 8% erhoben.

Qualified vs Ordinary Dividends Vergleichstabelle

Im Folgenden finden Sie die 3 besten Vergleiche zwischen qualifizierten und ordentlichen Dividenden

| Der grundlegende Vergleich zwischen qualifizierten und ordentlichen Dividenden |

Ordentliche Dividende |

Qualifizierte Dividende |

| Definition |

|

|

| Steuer gezahlt | Höher | Niedriger |

| Vorteilhaft | Für kurzfristige Anleger | Für langfristige Anleger |

Steuervorteile qualifizierter Dividenden (Berechnung mit Beispiel)

Betrachten Sie ein Beispiel für einen Anleger in der Steuerklasse von 33%, der Dividendenaktien im Wert von 1.000.000 USD mit einer Rendite von 4% pro Jahr besitzt. Dieser Anleger erhält einen Ertrag von 40.000 USD aus seinen Dividenden.

Wenn die oben genannten Dividenden als ordentliches Einkommen betrachtet werden, wird dieser Anleger mit einer Steuer in Höhe von 13.200 USD belastet, was die Dividendenerträge auf 26.800 USD reduziert. Wenn jedoch Dividenden die Definition von „qualifizierter Dividende“ erfüllen, wird die Steuer auf 6.000 USD gesenkt.

Für einen langfristigen Anleger bedeutet eine qualifizierte Dividende, dass ein größerer Teil der Dividendeneinnahmen in seinem Portfolio verbleibt, um in Zukunft weitere Gewinne zu erzielen.

Fazit - Qualifiziert gegen ordentliche Dividenden

- Eine qualifizierte Dividende ist eine Art ordentliche Dividende. Alle qualifizierten Dividenden sind ordentliche Dividenden, aber nicht alle ordentlichen Dividenden sind qualifizierte Dividenden.

- Eine qualifizierte Dividendenkategorie kommt dem langfristigen Anleger zugute, wenn sie qualifizierte Dividendenkriterien erfüllt.

- Qualifizierte Dividenden und gewöhnliche Dividenden haben unterschiedliche Steuerklassen. Qualifizierte dividendenberechtigte Anleger zahlen im Vergleich zu gewöhnlichen Dividenden weniger Steuern.

Empfohlene Artikel

Dies war ein Leitfaden für den Hauptunterschied zwischen qualifizierten und ordentlichen Dividenden. Hier werden auch die Hauptunterschiede zwischen qualifizierten und gewöhnlichen Dividenden mit Infografiken und die Vergleichstabelle erörtert. Weitere Informationen finden Sie auch in den folgenden Artikeln.

- Rechnungswesen vs. Finanzmanagement

- Aktie vs Optionen - Top Unterschiede

- Growth Stock vs Value Stock - Vergleich

- Buchhaltung gegen Buchhaltung - unterscheiden Sie zwischen

- Leitfaden zur Bruttoeinkommensformel