PEG Ratio Formula (Inhaltsverzeichnis)

- PEG-Verhältnis-Formel

- Beispiele für PEG-Verhältnisformeln (mit Excel-Vorlage)

- PEG Ratio Formula Rechner

PEG-Verhältnis-Formel

Eine der einfachsten und schnellsten Methoden, um festzustellen, ob ein Unternehmen über- oder unterbewertet ist, ist der Vergleich des Kurs-Gewinn-Verhältnisses (P / E) mit dem P / E-Verhältnis von Markt und Wettbewerbern. Ist das KGV der Aktie höher als der Markt, ist die Aktie teurer und umgekehrt. Aber was ist, wenn das Unternehmen viel schneller wächst als der Markt? Das P / E-Verhältnis berücksichtigt nicht das Wachstum des Unternehmens, und hier kommt das PEG-Verhältnis, auch als Preis-Leistungs-Verhältnis zu Wachstum bezeichnet, ins Spiel. PEG-Verhältnis Passen Sie das P / E-Verhältnis an, indem Sie die Wachstumsrate des Unternehmens berücksichtigen, und es wird berechnet, indem Sie das P / E des Unternehmens durch seine Wachstumsrate dividieren. Wir können sagen, dass das PEG-Verhältnis eine verbesserte Version des P / E-Verhältnisses ist, da es neben dem P / E-Verhältnis auch die Wachstumsrate berücksichtigt. Das KGV allein sagt nur etwas über die Attraktivität einer Aktie aus, berücksichtigt jedoch nicht die zukünftige Wachstumsrate und Attraktivität der Aktie.

Nun haben wir gesagt, dass PEG eine verbesserte Version des P / E-Verhältnisses ist. Dies bedeutet nicht unbedingt, dass das P / E-Verhältnis keinen Nutzen hat. Jede Kennzahl hat ihre eigene Bedeutung, und es ist wichtig, bei der Analyse der Unternehmensleistung alle relevanten Kennzahlen zu betrachten

Die Formel für das PEG-Verhältnis

PEG Ratio = (Price Per Share / Earning Per Share) / Growth Rate of Earnings

Das KGV ist relativ einfach zu berechnen, aber wir müssen bei der Bestimmung der Wachstumsrate vorsichtig sein, da es anscheinend nicht sehr einfach ist. Das Problem hierbei ist, welche Wachstumsrate wir verwenden, welche historische Rate oder welche erwartete zukünftige Wachstumsrate. Verschiedene Anleger werden also bei der Berechnung der Wachstumsrate unterschiedliche Annahmen treffen, was wiederum zu einer Differenz im berechneten PEG-Verhältnis führt.

Beispiele für PEG-Verhältnisformeln (mit Excel-Vorlage)

Nehmen wir ein Beispiel, um die Berechnung der PEG-Verhältnis-Formel besser zu verstehen.

Sie können diese Excel-Vorlage für das PEG-Verhältnis hier herunterladen - Excel-Vorlage für das PEG-VerhältnisPEG Ratio Formula - Beispiel # 1

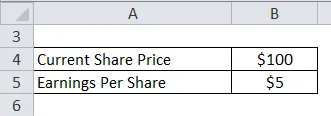

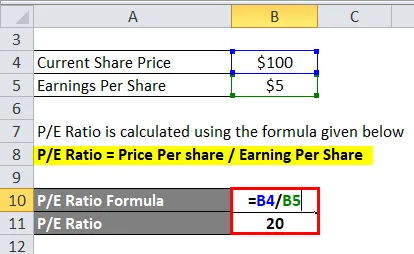

Angenommen, die Aktie des Einzelhandelsunternehmens X wird derzeit auf dem Markt mit beispielsweise 100 USD je Aktie gehandelt, und der Gewinn je Aktie (EPS) für den letzten Zeitraum beträgt 5 USD je Aktie.

Das P / E-Verhältnis wird nach der unten angegebenen Formel berechnet

KGV = Preis pro Aktie / Gewinn pro Aktie

- KGV = 100 USD / 5 USD

- P / E-Verhältnis = 20

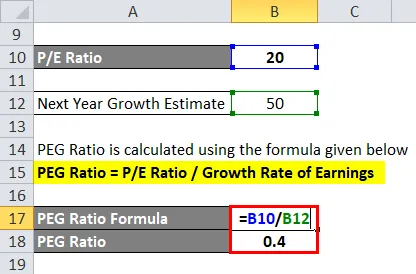

Da das KGV hoch ist, wird diese Aktie als teure Aktie angesehen. Angenommen, dieses Unternehmen befindet sich in einer Phase mit hohem Wachstum und für das nächste Jahr wird ein Gewinnwachstum von 50% prognostiziert

Das PEG-Verhältnis wird nach der unten angegebenen Formel berechnet

PEG-Verhältnis = P / E-Verhältnis / Wachstumsrate des Ergebnisses

- PEG-Verhältnis = 20/50

- PEG-Verhältnis = 0, 4

Eine allgemeine Faustregel lautet: Wenn das PEG-Verhältnis unter 1, 0 liegt, wird es als gut angesehen. Auch wenn die Aktie von X aufgrund des KGV überbewertet erscheint, zeigt das KGV, dass sie unter Berücksichtigung ihres Wachstumspotenzials unterbewertet ist

PEG Ratio Formula - Beispiel # 2

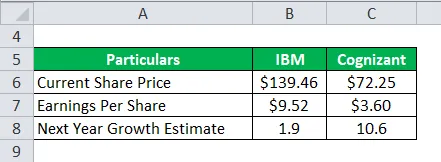

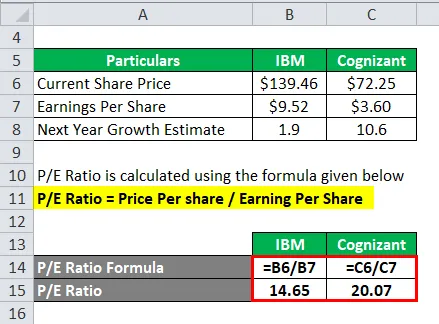

Sehen wir uns nun ein praktisches Beispiel an. Ich habe hier zwei Firmen IBM und Cognizant übernommen. Beides sind IT-Unternehmen, die IT-Services und -Lösungen für ihre Kunden bereitstellen. Nachfolgend finden Sie einen Auszug aus dem Jahresabschluss zur Berechnung des PEG-Verhältnisses

Das P / E-Verhältnis wird nach der unten angegebenen Formel berechnet

KGV = Preis pro Aktie / Gewinn pro Aktie

KGV von IBM

- KGV = 139, 46 USD / 9, 52 USD

- KGV = 14, 65

KGV des Erkennenden

- KGV = 72, 25 USD / 3, 60 USD

- P / E-Verhältnis = 20, 07

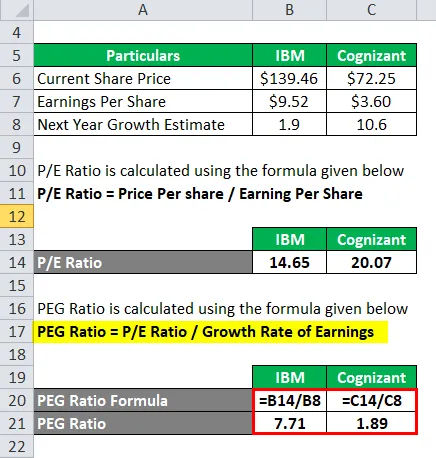

Das PEG-Verhältnis wird nach der unten angegebenen Formel berechnet

PEG-Verhältnis = P / E-Verhältnis / Wachstumsrate des Ergebnisses

PEG Ratio von IBM

- PEG-Verhältnis = 14, 65 / 1, 9

- PEG-Verhältnis = 7, 71

PEG-Verhältnis des Erkennenden

- PEG-Verhältnis = 20, 07 / 10, 6

- PEG-Verhältnis = 1, 89

Wenn Sie hier sehen, ist das P / E-Verhältnis von Cognizant höher als von IBM. Wenn wir also nur den P / E-Parameter berücksichtigen, wird Cognizant als überbewertet als IBM eingestuft. Cognizant verzeichnet jedoch ein höheres Wachstum als IBM und wird voraussichtlich um 10, 6% wachsen, wohingegen IBM nur um 1, 9% wachsen wird. Wenn wir also das PEG-Verhältnis berechnen, ist Cognizant billiger als IBM. Obwohl beide PEG> 1 haben, werden wir Cognizant basierend auf dem PEG-Verhältnis wählen, wenn wir eine Aktie unter diesen beiden auswählen müssen.

Erklärung der PEG-Verhältnisformel

Wie oben erläutert, kann die Aktie angesichts ihrer künftigen Wachstumserwartungen umso unterbewertet sein, je niedriger die PEG-Quote ist. Aber die Wachstumserwartung zu berechnen, ist insgesamt eine schwierige Aufgabe. Basierend auf verschiedenen Methoden zur Berechnung der Wachstumsrate gibt es zwei Methoden zur Berechnung des PEG-Verhältnisses:

PEG weiterleiten

Dabei wird die vorausschauende Wachstumsrate verwendet. Zukünftige Wachstumserwartungen werden bei der Ableitung dieser Zahl berücksichtigt. Dies kann der Fall sein, wenn verschiedene Analysten unterschiedliche Annahmen treffen und unterschiedliche PEG-Verhältnisse erhalten.

Schleppende PEG

Diese Methode berücksichtigt die historischen Wachstumsraten des Unternehmens. Diese Wachstumsrate kann berechnet werden, indem die Wachstumszahlen des letzten Jahres auf einen Durchschnitt der Leistungen der letzten Jahre hochgerechnet werden.

Da verschiedene Branchen unterschiedliche Wachstumspotenziale haben, gibt es keine Standard-PEG-Nummer, mit der Unternehmen in verschiedenen Branchen verglichen werden können. Aber im Allgemeinen gilt, wie oben erläutert, jedes PEG unter 1 als gut und umgekehrt

Relevanz und Verwendung

Der Hauptzweck des PEG-Verhältnisses besteht, wie oben erläutert, darin, zu bestimmen, ob ein Aktienkurs aufgrund des Wachstums des Geschäfts über- oder unterbewertet ist. Mit anderen Worten, es sagt uns, dass es sich lohnt, in eine Aktie zu investieren, unabhängig davon, zu welchem Preis sie gerade gehandelt wird. Der Grund dafür ist, dass die Aktienkurse, wie wir wissen, sehr volatil sind und von den Erwartungen der Anleger, der Nachfrage usw. beeinflusst werden. Ein Unternehmen, dem es nicht gut geht, kann einen hohen Aktienkurs haben, weil die Anleger eine falsche Nachfrage erzeugen und den Preis nach oben treiben . Nachfolgend sind einige Punkte aufgeführt, um die PEG-Verhältnisformel zusammenzufassen:

- Das PEG-Verhältnis erhöht das P / E-Verhältnis, indem der Berechnung ein Wachstum hinzugefügt wird.

- Es wird als Indikator für den realen Wert einer Aktie verwendet. Ein niedrigerer PEG bedeutet, dass eine Aktie unterbewertet ist und umgekehrt.

- Unterschiedliche Wachstumsschätzungen können zu unterschiedlichen PEGs für ein bestimmtes Unternehmen führen

Kurz gesagt, die PEG-Ratio-Formel ist eine Metrik, anhand derer Anleger abschätzen können, ob die wachstumsstarke Aktie möglicherweise unterbewertet ist, auch wenn dies bei dem allgemeineren KGV nicht der Fall ist.

PEG Ratio Formula Rechner

Sie können den folgenden PEG-Verhältnis-Rechner verwenden.

| Preis pro Aktie | |

| Ergebnis je Aktie | |

| Wachstumsrate des Ergebnisses | |

| PEG-Verhältnis-Formel | |

| PEG-Verhältnis-Formel | = |

|

|

Empfohlene Artikel

Dies war ein Leitfaden für die PEG-Verhältnis-Formel. Hier diskutieren wir, wie das PEG-Verhältnis berechnet wird, zusammen mit praktischen Beispielen. Wir bieten auch PEG Ratio Calculator mit herunterladbarer Excel-Vorlage. Sie können sich auch die folgenden Artikel ansehen, um mehr zu erfahren -

- Formel für die operative Marge

- Wie berechnet man den finanziellen Hebel?

- Leitfaden zur Berechnung der Rentabilitätskennzahlen

- Rechner für Cash Ratio Formula

- Formel für das Ergebnis je Aktie (Excel-Vorlage)