Einführung in die Grundlagen der Finanzmodellierung

Ein Finanzmodell repräsentiert die finanzielle Leistung eines Unternehmens. Es repräsentiert die finanzielle Leistung sowohl für die Vergangenheit als auch für die Zukunft.

Lassen Sie uns dieses Lernprogramm mit den Grundlagen der Finanzmodellierung durchgehen und versuchen, diese vagen Entscheidungen nicht mehr zu treffen und unser Risiko unnötig zu erhöhen. Lernen wir die Grundlagen der Finanzmodellierung und denken und treffen wir eine strukturiertere Entscheidung. Um die detaillierten Kenntnisse zur Vorbereitung eines Finanzmodells durch ein Video-Tutorial zu erlangen, besuchen Sie bitte das Financial Modeling Training

Beginnen wir also damit, den grundlegendsten Punkt des Lernprogramms zur Finanzmodellierung zu verstehen.

Was sind die Grundlagen der Finanzmodellierung?

Historisches und Mariä Himmelfahrt

Historische Eingabedaten sollten immer aus der richtigen Quelle stammen. Bei der Erstellung der Grundlagen der Finanzmodellierung sind die Annahmen für die historischen Daten des prognostizierten Jahres eines der Eingabekriterien, die berücksichtigt werden müssen.

Die Annahme wird als "Fahrer" bezeichnet .

- Die anderen Kriterien, die man bei der Annahme berücksichtigen sollte, sind:

- Es sollte keine Verzerrung in die Annahmen über das Geschäft eingehen

- Machen Sie sich die erwarteten Änderungen der zukünftigen Leistung klar

- Management-Erwartungen verstehen

- Lesen Sie, was andere Analysten für Finanzmodelle über das Unternehmen denken

Farbcodierung

Die Farbcodierung ist einer der wichtigsten Formatierungsfaktoren bei der Finanzmodellierung. Auf diese Weise kann eine Person, die Ihr Modell noch nie gesehen hat, leicht erkennen, ob es sich bei bestimmten Finanzdaten um historische Eingabedaten, Berechnungen oder Verknüpfungen handelt.

Grundlagen der Finanzmodellierung, Ein Formatierungstipp

Wenn Ihr Jahr 2009 in Zelle B2 der Gewinn- und Verlustrechnung steht, ist es ratsam, dass das Jahr 2009 in anderen Tabellen wie Bilanz und Kapitalflussrechnung ebenfalls in Zelle B2 steht. Diese grundlegenden Formatierungsfunktionen für Finanzmodelle unterstützen Sie bei Verknüpfungen.

Vorbereitung der Grundlagen der Finanzmodellierung

Um ein Finanzmodell zu erstellen, muss man zunächst das Unternehmen verstehen, auf dem die Person das Modell erstellt. Die Person sollte auch über gründliche Kenntnisse der Branche und ihrer Konkurrenten verfügen, zu denen ihr Unternehmen gehört.

Um ein Unternehmen zu analysieren, sollte man nicht nur den Jahresbericht des Unternehmens überprüfen, sondern auch das Protokoll, die Telefonkonferenzen und die vom Unternehmen veröffentlichten Präsentationen lesen

Zusammenstellung von historischen

Man sollte die letzten 5 Jahre an historischen Daten zusammenstellen und gleichzeitig ein Finanzmodell erstellen.

Beachten Sie beim Kompilieren von g bitte folgende Punkte:

- Sie sind ein "Analyst", kein "Auditor". Wenn die im vom Unternehmen veröffentlichten Jahresbericht verfügbaren historischen Daten nicht zusammengestellt werden, geraten Sie nicht in Panik und führen Sie eine Bilanz. Nehmen Sie die Finanzen einfach so, wie sie sind.

- Die historischen Daten sollten Sie immer dem neuesten Geschäftsbericht entnehmen. Mit anderen Worten, wenn Ihr historisches Jahr von 2008 bis 2012 beginnt und Sie die Daten für das Jahr 2011 zusammenstellen, müssen Sie die Zahlen aus dem aktuellen Geschäftsbericht 2011/2012 und nicht aus dem Zeitraum 2010-2011 übernehmen. Da der neue Geschäftsbericht die überarbeiteten Zahlen enthält.

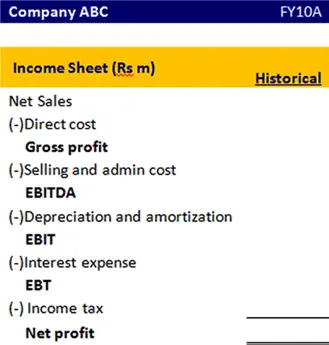

- Ein Finanzmodell sollte immer aus wichtigen finanziellen Begriffen wie Bruttoergebnis, EBITDA, EBIT, Nettogewinn usw. bestehen. Wenn Sie diese Begriffe im Geschäftsbericht nicht finden, müssen Sie sie in Ihrem Finanzmodell vorbereiten und die Posten entsprechend erfassen.

Empfohlene Kurse

- Zertifizierungskurs im Commercial Banking Modul

- Steuerprogramm

- Trainingspaket für Gesundheitsökonomie

- Banking Basics Program

So sollte das Format einer Gewinn- und Verlustrechnung aussehen

Grundlagen der Finanzmodellierung, BASE-Gleichung

Um den Endsaldo für dieses Geschäftsjahr zu berechnen, müssen bestimmte Posten addiert und subtrahiert werden.

Lassen Sie uns diese Basisgleichung im Detail verstehen.

Für Anlagevermögen

Um das Ende des Anlagevermögens herauszufinden, benötigen wir ein Eröffnungsanlagevermögen, Investitionsausgaben, Abschreibungen und den Verkauf des Anlagevermögens. Lassen Sie uns verstehen, welcher Betrag addiert oder subtrahiert werden muss, um das endgültige Anlagevermögen zu ermitteln

| Gleichung | Artikel | Beschreibung |

|---|---|---|

| B (Anfang) | Beginn des Anlagevermögens | Dies ist das Anlagevermögen, das aus dem Vorjahr vorgetragen wird |

| A (Zusatz) | Investitionen | Dies ist der zusätzliche Vermögenswert, den Sie in diesem Geschäftsjahr gekauft haben |

| S (Subtraktion) | Abschreibung / Verkauf des Vermögenswertes | Die Abschreibung ist ein Aufwand, den Sie abziehen müssen. Da die Vermögenswerte in diesem Geschäftsjahr verkauft werden, muss dieser Betrag abgezogen werden. |

| E (Ende) | Anlagevermögen beenden | Dieser Anlagebetrag wird nach Addition und Subtraktion aller notwendigen Posten in diesem Geschäftsjahr gebildet und im nächsten Jahr vorgetragen |

Eigenkapital

Ähnlich,

| Gleichung | Artikel |

|---|---|

| B (Anfang) | Anfängeraktionärsfonds |

| A (Zusatz) | Jahresüberschuss / Ausgabe von Eigenkapital |

| S (Subtraktion) | Rückkauf von Eigenkapital / Dividende ausbezahlt |

| E (Ende) | Ende der Eigenkapitalbilanz |

Für langfristige Schulden

| Gleichung | Artikel |

|---|---|

| B (Anfang) | Beginn der langfristigen Verschuldung |

| A (Zusatz) | Ausgabe von Schulden |

| S (Subtraktion) | Rückzahlung von Schulden |

| E (Ende) | Restschuld |

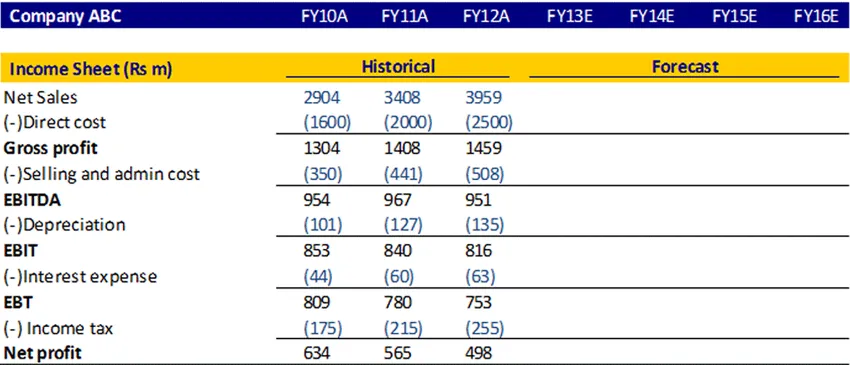

Erfolgsrechnung

Eine Gewinn- und Verlustrechnung ist ein Jahresabschluss, der die finanzielle Leistung des Unternehmens über einen bestimmten Abrechnungszeitraum misst. Es gibt eine Zusammenfassung darüber, wie das Unternehmen seine Einnahmen und Ausgaben sowohl aus betrieblichen als auch aus nicht betrieblichen Tätigkeiten erzielt.

Mal sehen, wie wir die Gewinn- und Verlustrechnung projizieren können

Umsatzberechnung

Man kann den Nettoumsatz als Wachstum von Jahr zu Jahr oder nach CAGR berechnen. Wenn Sie Informationen darüber finden, wo das Management die erwartete Umsatzwachstumsrate für die Zukunft besprochen hat, können Sie auch diesen Prozentsatz verwenden

Berechnung der direkten Kosten und der Verkaufs- und Verwaltungskosten

Man kann die direkten Kosten und die Verkaufs- und Verwaltungskosten als Prozentsatz des Umsatzes berechnen. Berechnen Sie für die historische und nehmen Sie dann einen Durchschnitt und finden Sie die prognostizierten Zahlen.

Abschreibung

Sie kann als Prozentsatz des Anlagevermögens berechnet werden.

Zinsaufwendungen

Sie kann durch Multiplikation des Zinsaufwands und des durchschnittlichen Schuldenstands berechnet werden

Einkommensteuer

Man kann den Steuersatz unter Verwendung des historischen Steuersatzes berechnen und in Zukunft denselben verwenden

Profitieren

Dies wird durch Abzug der Aufwendungen von den Einnahmen berechnet

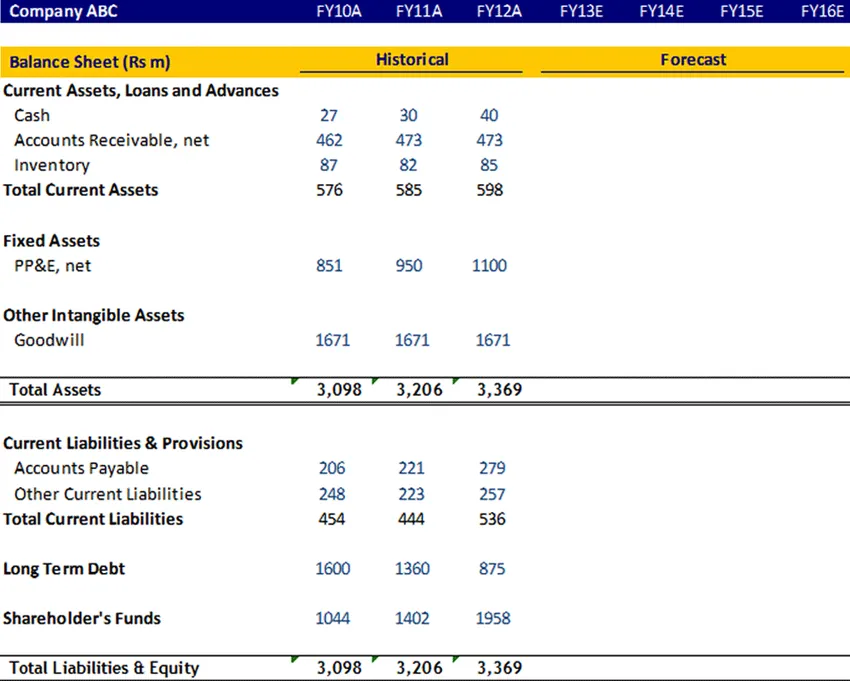

Bilanz

Anlagevermögen, langfristige Schulden, Aktionärsfonds

Diese Posten müssen anhand der Basisgleichung berechnet und dann in der Bilanz verknüpft werden

Goodwill

Der Goodwill wird nicht planmäßig abgeschrieben und muss in den kommenden Jahren konstant gehalten werden.

Kasse

Der Cash-Posten muss mit dem Endguthaben aus der Kapitalflussrechnung verknüpft werden

Umlaufvermögen und kurzfristige Verbindlichkeiten

Diese Positionen müssen im Working Capital-Zeitplan berechnet werden. Lassen Sie uns nun den Working Capital-Zeitplan im Detail verstehen

Working Capital-Zeitplan

Umlaufvermögen

- Accounts erhaltbar

Berechnen Sie die Forderung in Tagen für die Vergangenheit mit dem Verhältnis 365 * Durchschnittlicher Debitor dividiert durch den Nettoumsatz. Unter Verwendung der vergangenen historischen Daten wird die Anzahl der Tage für die prognostizierten Jahre angenommen.

- Inventar

Berechnen Sie den Bestand in Tagen für den Verlauf mit dem Verhältnis 365 * Durchschnittlicher Bestand geteilt durch den Nettokostensatz. Unter Verwendung der vergangenen historischen Daten wird die Anzahl der Tage für die prognostizierten Jahre angenommen.

Kurzfristige Verbindlichkeiten

- Abbrechnungsverbindlichkeiten

Berechnen Sie die Forderung in Tagen für die Vergangenheit mit dem Verhältnis 365 * Durchschnittliche Verbindlichkeit geteilt durch die Nettokäufe. Unter Verwendung der vergangenen historischen Daten wird die Anzahl der Tage für die prognostizierten Jahre angenommen.

- Sonstige aktuelle Haftung

Man kann die andere aktuelle Verbindlichkeit für das Historische als Prozentsatz des COGS berechnen und dann einen Durchschnitt nehmen und für die Zukunft unterstellen.

Nachdem Sie diesen Betriebsmittelplan ausgefüllt haben, verknüpfen Sie ihn mit der Bilanz

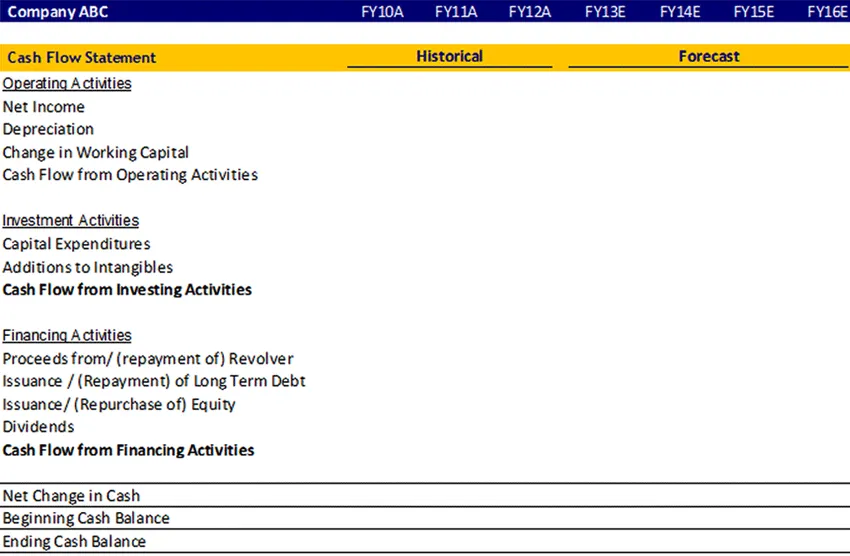

Geldflussrechnung

Die Kapitalflussrechnungen bewerten die Höhe, den Zeitpunkt und die Vorhersehbarkeit von Einzahlungen und Auszahlungen und dienen als Grundlage für die Budgetierung und Geschäftsplanung.

Es beantwortet die Fragen:

- Woher kommt das Geld?

- Wohin ist es gegangen (wird gehen)?

Die Buchhaltungsdaten werden normalerweise in drei Hauptabschnitten dargestellt:

- Operative Tätigkeiten (Verkauf von Waren oder Dienstleistungen),

- Investitionstätigkeit (z. B. Verkauf oder Kauf eines Vermögenswerts) und

- Finanzierungstätigkeit (zB Ausleihe oder Verkauf von Stammaktien).

Unabhängig von den Änderungen, die Sie am Betrag der Position in der Gewinn- und Verlustrechnung vorgenommen haben, werden diese Änderungen in der Bilanz des Geschäftsjahres in der Kapitalflussrechnung entsprechend den Positionen Mittelzu- und -abflüsse erfasst.

Schauen wir uns das Proforma der Kapitalflussrechnung an

Grundlagen der Finanzmodellierung, Infografiken

Lernen Sie den Saft dieses Artikels in nur einer Minute, Financial Modeling Basics Tutorial

Empfohlene Artikel

In den folgenden Artikeln erfahren Sie mehr über die Grundlagen der Finanzmodellierung. Gehen Sie einfach über den Link.

- 9 Bestes Beispiel für eine Content-Marketing-Strategie | Leistungen

- Grundlagen der Finanzmodellierung Top 6 Tipps | Vorteile | Nachteile

- 24 Die wertvollsten Schritte für den Erfolg der Finanzplanung

- Informationen zur Bruttoergebnismargenformel